Ekonomist Kerim Rota Türkiye’nin ekonomik piramidini Oksijen’de yazdı. İşte o yazı:

Fıkra bu ya; borçtan korkan biri yolda başkasına ait bir senet bulur. Bankaya gidip öder. Birkaç gün sonra yolda bir senet daha bulur. Bu kez parası yoktur, korkudan yurtdışına kaçar.

Son 6 yılda TL’ye olan güvenin yok edilip döviz ve gayrimenkulde yaratılan korkunç artışın faturasını varlığı olmayanlar ve gençler ödüyor. Onlar da çareyi yurtdışına gitmekte buluyor.

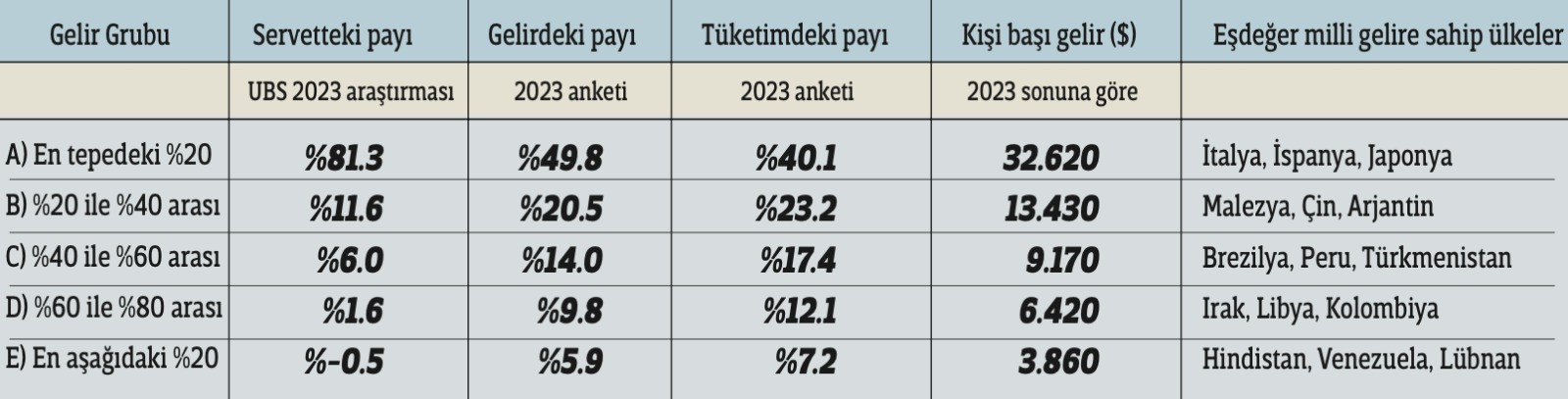

TÜİK “hane halkı tüketim harcaması anketini” haziran ayı başında yayınladı. Ankete göre ülkemizde tüketim harcamalarının yüzde 40’ını en zengin yüzde 20’lik gelir grubu yapmış. En yoksul yüzde 20 ise sadece yüzde 7’sini yapabilmiş. Anket detaylarında bu kesimin harcamalarının yüzde 80’inin gıda, kira ve ulaştırma giderlerinden oluştuğu görülüyor.

Ocak ayında açıklanan gelir dağılımı istatistikleri sayesinde ise tüm grupların gelirden aldıkları payları görebilmiştik. Oksijen’de yayınlanan ilk yazımda sizlerle paylaştığım UBS araştırması ise yine bu grupların servetteki paylarını ortaya koyuyordu. Dolayısıyla tüm bu verileri birleştirdiğimizde servet, gelir ve tüketimde gelir gruplarının paylarını görebilir hale geldik. Aşağıda hepsini gösteren toplu tablonun sonunda hangi gelir grubunun yaklaşık hangi ülkeler ortalaması düzeyinde gelire sahip olduğunu da sizler için ekledim.

En tepedeki yüzde 20’lik nüfus İtalya, İspanya veya Japonya ortalamasında bir gelire sahipken en aşağıdaki yüzde 20’yi karşılaştırabileceğimiz ülkeler Hindistan, Venezuela ve Lübnan olmuş. Yine en tepedeki yüzde 20 dışında gelirdeki payı tüketimdeki payından daha yüksek bir gelir grubu yok. Dolayısıyla uzun dönemde tasarruf etme imkanının daha çok en tepedeki yüzde 20’lik kesimde olduğunu düşünebiliriz. Tablonun en başındaki servet dağılımı da zaten bunu teyit ediyor.

Yine ilk yazıyı okuyanlar hatırlayacaklardır, ülkemizde bireylerin servetlerinde finansal olmayan varlıklardaki oran yüzde 77. Bu da çok ağırlıklı gayrimenkulden oluşuyor. Hindistan ile bu payın en yüksek olduğu ülkelerden biriyiz. Ülkemizde gayrimenkul yatırımı finansal sistemde tutulan varlıklara göre daha istikrarlı bir yatırım aracı olarak görülüyor. Bunda uzun yıllar boyunca yüksek enflasyonla yaşamamızın etkisi çok büyük.

SERVETLERİN TL FAİZLERLE İLİŞKİSİ NE DÜZEYDE?

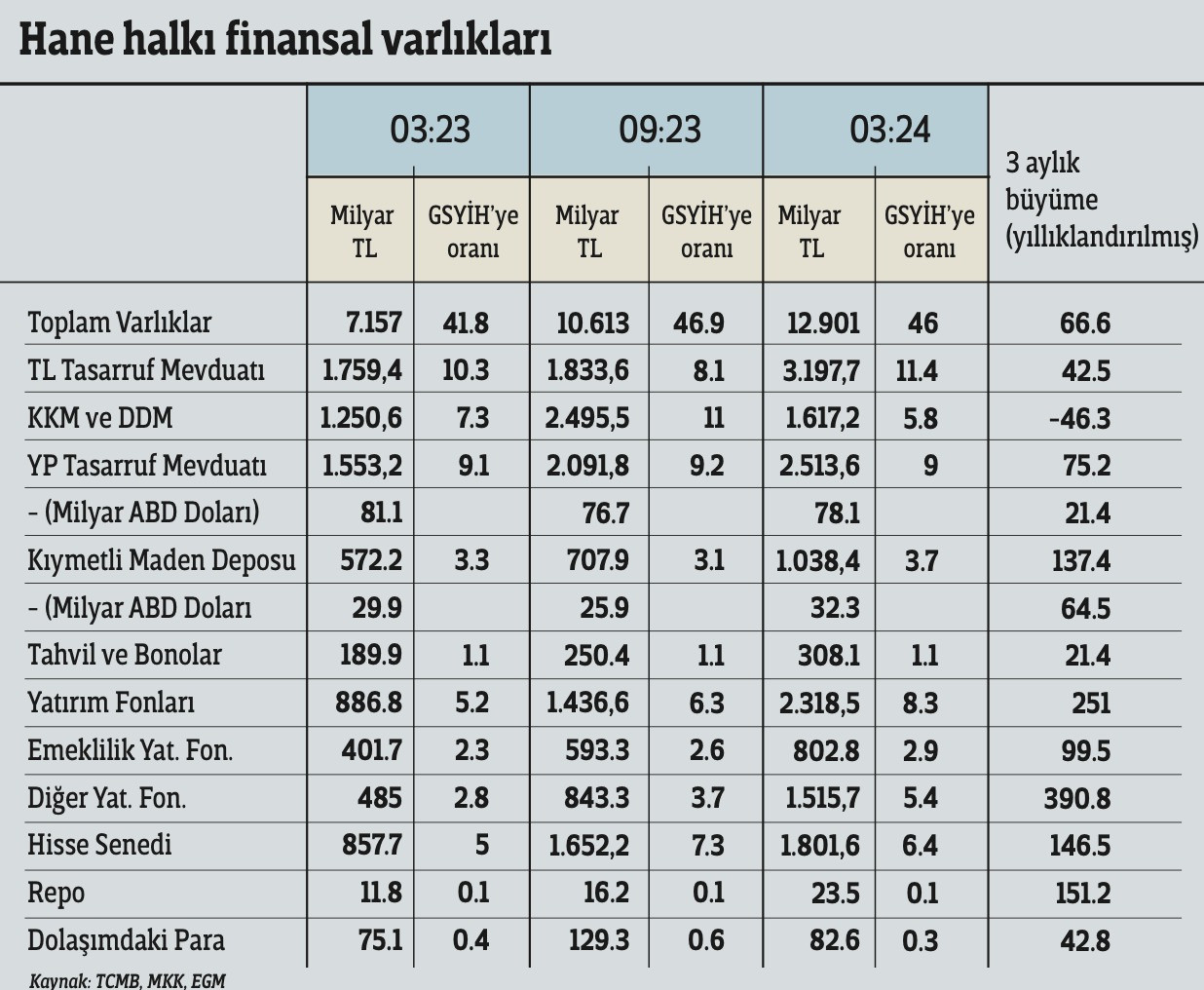

Ülkemizde toplam servetin finansal sistemde tutulan kısmı sadece yüzde 23 iken bunun da çoğunluğu yabancı paradan oluşuyor. TCMB’nin yayınladığı hane halkı finansal varlıkları tablosu bu konuda iyi bir fikir edinmemizi sağlıyor.

2024 Mart sonu itibarıyla 12,9 trilyon TL düzeyinde bulunan hane halkı finansal varlıklarının yüzde 40’ı yabancı para, altın ve KKM gibi döviz cinsi varlıklarda saklanıyor. Sadece dörtte biri TL mevduatta tutuluyor. Kalanı ise hisse senedi, emeklilik ve yatırım fonlarında. Fonlarda döviz ve altın cinsi getiri sunan fonların payı da az değil. Sonuç olarak hane halkı finansal varlıklarının en fazla üçte biri TL faizlerle ilişkili. Finansal varlıklarda tutulan servetler sadece yüzde 23 iken bunun da üçte biri TL faizlerle ilişkili olunca, servetlerde TL faiz hassasiyeti olan kısım yüzde 7-8’e kadar düşüyor.

Bu da para politikası aktarımında önemli bir sürtünme ortaya çıkarıyor. TCMB faiz artırdıkça kredi kullananlar bunu hemen hissediyor. Üstelik kredi maliyetleri banka marjları ve kredi üstündeki vergiler nedeniyle daha hızlı artıyor. Oysa servetlerini gayrimenkul ve dövize endekslemiş olan ve İtalya ortalamasında milli gelire sahip 17 milyon kişi açısından TL faizlerdeki yükseliş sadece üzerinde düşünülmesi gereken bir fırsat penceresi olarak görülüyor. Özellikle 2018 yılından bu yana TL ile tasarruf edenlerin başına gelenleri de iyi bildikleri için çok temkinli olmaya devam ediyorlar.

YILMAZ AİLESİ

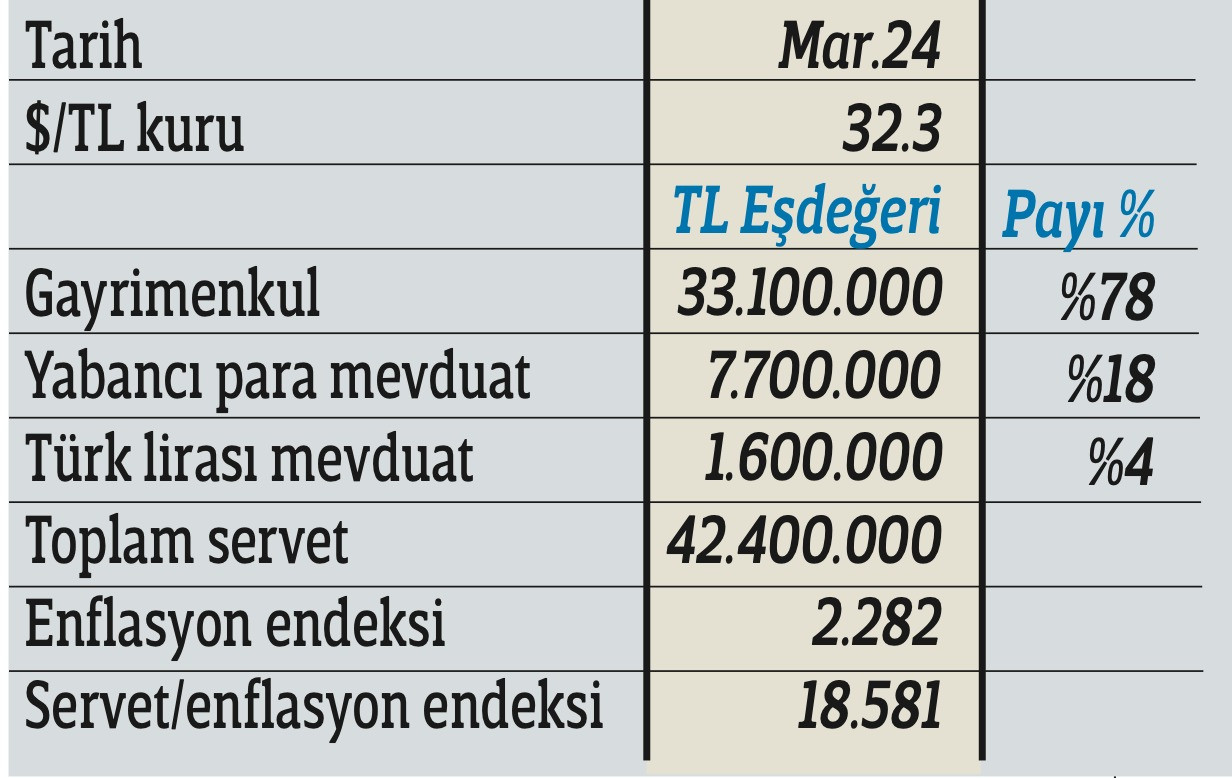

Bazen verileri hikayelerle süslemek daha kolay anlaşılır hale getirebiliyor. O zaman gelin sizlerle tüm bu verilerden faydalanarak 2018 yılı başında üç gayrimenkulü ve bankada bir miktar tasarrufu bulunan Yılmaz ailesine bir göz atalım. Yılmaz ailesinin servetinin UBS araştırmasında olduğu gibi çoğunun gayrimenkulde olduğunu, kalanının TCMB hane halkı verisindeki gibi ağırlıklı yabancı parada, az bir kısmının da TL mevduatta olduğunu varsayalım. En zengin yüzde 20’lik kesimin üstlerinde bulunan Yılmaz ailesinin 2018’den bu yana yeni tasarruf yapması kuvvetle muhtemel. Ancak kolaylık olması açısından biz ailenin son 6 yılda hiç yeni birikim yapamadığını sadece mevcut tasarruflarından para çekmeyecek kadar düzenli bir gelire sahip olduğunu düşünelim. Ailenin 2018 başındaki serveti aşağıdaki gibi dağılıyordu.

Yılmaz ailesinin serveti 2018 başında 4 milyon TL’ye eşdeğermiş. Varlıklarının yüzde 70’i gayrimenkulde, yüzde 18’i yabancı para mevduatta, kalan yüzde 12’si ise TL mevduatta tutuluyormuş. O tarihteki TÜİK enflasyon endeksi 330.75 imiş. Dolayısıyla servetlerinin enflasyon endeksine oranını 12.094 kat olarak görüyoruz.

Şimdi aradan geçen altı yıldan fazla sürede hiç birikim yapamayan Yılmaz ailesinin servetinin bugünkü değerini hesaplayalım. Ailenin sahip olduğu gayrimenkul değerlerini TCMB’nin yayınladığı Türkiye geneli konut fiyat endeksi ile, yabancı para mevduatlarını yıllık yüzde 4 döviz faizi ile, TL mevduatlarını ise yine TCMB’nin yayınladığı üç aya kadar bankaların mevduata verdiği akım verileri ile bileşik olarak hesaplayıp Mart 2024’e getirelim.

Tabloda görebileceğiniz gibi Yılmaz ailesinin 2018 başında 4 milyon TL olan serveti 42 milyon TL’ye yükselmiş. Ailenin sahip olduğu gayrimenkullerin değeri yaklaşık 12 kat artarken, döviz varlıkları 11 kat, TL mevduatları ise sadece 3 kat artmış. Ailenin TL mevduatta değerlendirdiği tutar neredeyse erimiş ve servetlerindeki payı yüzde 12’den yüzde 4’e düşmüş. 2018’den 2024 başına kadar uygulanan politikalar nedeniyle varlık sahiplerinin Türk lirasına yeniden güvenmelerinin pek kolay olmayacağını buradan görebiliyoruz.

DURDUĞU YERDE %50 ARTAN ALIM GÜCÜ

Yılmaz ailesi için ilginç olansa 2018 yılında 12.094 kat olan servet/enflasyon endeksinin 18.581 kata yükselmesi olmuş. Toplam servetlerinin alım gücü yüzde 50’den fazla artmış. Burada gayrimenkul ve döviz fiyatlarındaki reel artışların etkisi çok büyük. Faizler suni olarak düşük tutulup vatandaşa “rekabetçi döviz kuru, Çin modeli, Türkiye modeli” hikayeleri anlatılırken enflasyonun çok üzerinde artan gayrimenkul ve döviz fiyatları ailenin alım gücünü yükseltmiş. Bu ailenin son altı yılda hiç düşük faizli kredi kullanmadığını, bu imkanlarla yeni bir varlık edinmediğini, herhangi bir mal veya hizmeti fiyatlamadığını, vergi istisnası ve teşviklerinden faydalanmadığını da not edelim. Bunu yapabilenler örnek ailemizden çok daha büyük servet artışlarına kavuştular.

TÜİK verilerine güvenmeyenler bu yüzde 50’lik artışın gerçek olmadığını düşüneceklerdir. Yine de son altı yılda büyük bir servet transferinin yaşandığı genel kabul görüyor. Yılmaz ailesinin de kendilerini 2018’e göre daha varlıklı hissediyor olması muhtemel. Seyahat, yeme içme, tüketim tercihlerinde bunun mutlaka etkisi oluyordur. Gayrimenkul fiyatlarında henüz keskin bir reel düşüş olmadığı için TL faizlerdeki yükselişin şu anda aileye doğrudan bir etkisi yok. Bir miktar döviz satıp TL’ye geçmek doğru olur mu onu düşünüyorlar. Ancak daha önce TL birikimlerinin başına geleni bildikleri için de temkinliler. Bu sırada tüketici kredisi kullanan milyonlar ise toplam maliyeti yüzde 100’ü aşan kredileri kullanmak ve faizlerini her ay ödemek zorundalar. Ekonomi yönetimi ise enflasyonla mücadelede öncelikle Yılmaz ailesini ikna etmek zorunda. Çünkü tüketim harcamalarının yüzde 40’ını onlar yapıyor ve servetin yüzde 80’i onlarda. Yılmaz ve benzeri aileler ne kadar geç ikna olurlarsa enflasyonda ve faizlerdeki düşüş o kadar gecikecek.

Uzun yıllar önce dinlediğim bir fıkra ile yazıyı sonlandıralım.

Borçtan fazlasıyla korkan vatandaş yürürken yerde başkasına ait bir borç senedi bulur. Panik halinde bankaya gidip cebindeki son para ile borcu öder. Aradan birkaç gün geçer, yine yerde başka bir senet bulur. Bu kez parası kalmadığı için yurt dışına kaçar.

Son altı yılda Türk lirasına olan güvenin kaybedilip gayrimenkul ve döviz fiyatlarında yaratılan korkunç artışın faturası da bugün ödeniyor. Bugünkü politikalar da bambaşka bir fatura çıkarıyor. Her iki dönemde de faturayı ödeyenler herhangi bir varlık sahibi olmayanlar ve gençler oluyor. Onlar da fıkradaki gibi kurtuluşu yurt dışına gitmekte buluyor.

Enflasyon uluslararası standartlarda makul bir düzeye indirilmediği sürece ortada sürekli ödenmesi gereken bir fatura dönüp dolaşacak ve maalesef hep aynı kişiler ödeyecek.